Nueva normativa de cotización para autónomos o trabajadores por cuenta propia – Guia práctica

- 09 enero 2023

- Asesoría, Emprendimiento

El 1 de enero entró en vigor la nueva normativa que modifica el sistema de cotización para los trabajadores por cuenta propia o autónomos.

Des de CINC podemos gestionar la adaptación de los autónomos a la nueva normativa para que las bases de cotización modificadas a la Seguridad Social sean efectivas a partir del 1 de marzo de 2023, nos encargamos de:

- El cálculo de la base de cotización y cuota iniciales (hacer la previsión de rendimientos netos y escoger la base)

- Las 6 posibles revisiones si hay cambios entre los rendimientos netos previstos y los reales.

Queremos recordar a continuación las cuestiones más importantes de esta nueva ley de autónomos:

¿Qué tenemos que hacer para adaptar las bases de cotización a la nueva normativa?

- Calcular una previsión de los rendimientos netos para el año 2023. Al ser una estimación, se prevé que pueda variar durante el año, motivo por el se podrá modificar la cuota de autónomos hasta 6 ocasiones durante el año.

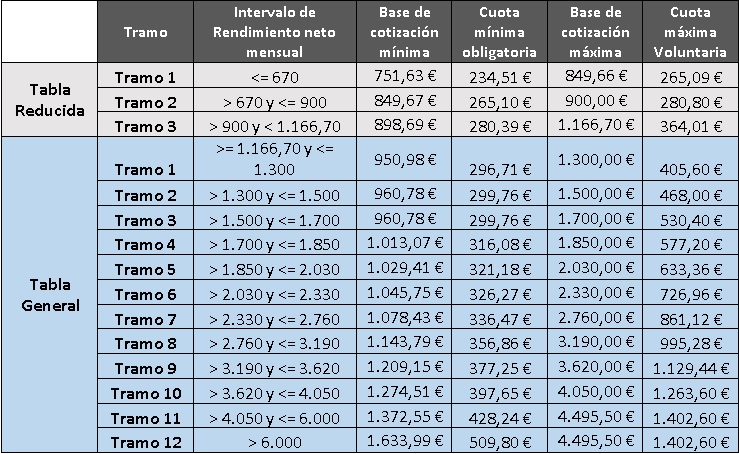

- Confirmar cual será la nueva base de cotización: de acuerdo con la Tabla General de Cotizaciones aprobada y que encontraréis a continuación, se tendrá que identificar el tramo de referencia de acuerdo con la previsión mensual de rendimientos netos. Cada tramo prevé una base mínima de cotización, con su correspondiente cuota a pagar, pero también fija una base máxima hasta la que el trabajador autónomo puede optar. La elección corresponde a cada interesado.

* Esta tabla no incluye bonificaciones y otras situaciones que se tendrán que considerar según situaciones particulares.

Cómo se calcula la nueva cuota? Aplicando la tabla anterior y escogiendo el valor que más interese entre la cuota mínima obligatoria y la cuota máxima voluntaria del tramo.

- Comunicar a la Seguridad Social la nueva base de cotización: El plazo previsto para hacer esta comunicación a la Seguridad Social finaliza el 28 de febrero de 2023 y se realizará conforme a las instrucciones reglamentarias emitidas por la Seguridad Social.

¿Son definitivas estas cotizaciones?

Son cotizaciones provisionales. Durante el año se prevén 6 periodos en los que se podrá realizar una modificación de las bases de cotización en función de los rendimientos netos previstos.

- Si los rendimientos netos reales están por debajo de los previstos, la Seguridad Social abonará de oficio las cantidades que se hayan cotizado en exceso por encima de la base máxima del tramo. Pero el plazo para hacer esta devolución se hasta el mes de abril del año siguiente al que la Administración Tributaria notifique, a la Seguridad Social, los rendimientos anuales declarados.Es decir que por las cotizaciones de 2023, el plazo de devolución será hasta abril de 2025.Se podrá renunciar a esta devolución y mantener las cotizaciones siempre que no se supere la base de cotización de diciembre de 2022.

- Si en cambio, se han superado los rendimientos netos previstos habrá que abonar la diferencia para regularizar la situación durante el mes siguiente a la notificación que haga la Seguridad Social reclamando esta diferencia.

En ninguno de los dos casos habrá posibilidad de reclamar intereses ni de sanción si se respetan los plazos anteriores.Es recomendable modificar la previsión para adecuarla la realidad cuando detectamos desviaciones para evitar cotizar en exceso o bien tener que pagar regularizaciones importantes. Esto, tal como hemos explicado, se puede hacer 6 veces el año.

¿Cómo afecta la nueva normativa a la tarifa plana o a las personas que empiezan a trabajar como autónomos?

La tarifa plana queda derogada pero todas las personas que estén acogidas antes del 1 de enero de 2023 la podrán continuar aplicando hasta agotar el periodo máximo establecido a la normativa anterior.

Se crea una nueva cuota reducida de 80€ mensuales para nuevos autónomos o que no hayan sido de alta al RETA durante los últimos 2 años. Su duración será de 12 meses prorrogables a 24 si los ingresos netos su inferiores al salario mínimo interprofesional.

¿Cómo afecta a las personas que estaban cotizando por un valor superior al que tendrían que aplicar según la nueva normativa?

Se puede continuar cotizando por un valor superior si ya se estaba haciendo hasta ahora, siempre que se renuncie a la devolución en el momento que la Seguridad Social la comunique (una vez acabada el año)

Para cualquier consulta, no dudes en contactar con nuestro correo laboral@cinc.es

O llama a cualquier de nuestros centros:

933 03 060 (Barcelona)

972 505 100 (Figueres)

972 940 940 (Girona)